在经过5年的去产能后,隶属老大难黑色系的钢铁行业终于告别了连年的亏损,实现了盈利。日前,数十家钢铁企业发布2016年半年度报告,均显示盈利出现显著改善。其中,宝钢股份甚至净利润高达34.68亿元,同比增9.26%,实现了跨越。

但值得注意的是,尽管钢铁需求端今年有所企稳,但长周期下行趋势并未改变,中长期仍存产能过剩隐患。这也意味着化解过剩产能、行业整合仍将是中国钢铁业在较长一段时间内需要攻坚克难的课题。

回暖 上半年利润翻番

万得资讯数据显示,申银万国分类下钢铁板块35家钢企总营收4661.17亿元,较2015年同期有所下滑,但是利润多达42.79亿元,而上年同期为亏损40.94亿元。

具体来看,这35家企业中有28家实现盈利,盈利钢企占比达80%,同比增幅达28.57%。此外,35家上市公司中共有10家企业实现了扭亏为盈,占去年同期亏损公司总数的59%。其中,宝钢实现营业收入779.93亿元,同比降3.44%,但归属于上市公司股东的净利润34.68亿元,同比增9.26%。其中,宝钢钢铁制造板块毛利率为17.7%,同比上升5.4个百分点。山东钢铁虽然盈利不多,净利润为2315.13万元,但较上年同期增210.57%。可以看出,在经过3年时间的去产能调结构后,“铁老大”终见曙光。

中国钢铁工业协会会长马国强表示,自2012年以来,国内市场钢材价格一路下跌,连续下跌超过4年。2015年12月,钢材综合价格指数最低跌至54.48点,是有指数记录以来的最低水平,比2014年末下降34.43%。今年以来,钢材价格有所回升。到4月末,钢材综合价格指数最高涨至84.66点,钢材价格指数多年来首次高于去年同期。

钢材库存的大幅下降对钢材价格起到了一定的支撑作用。6月份,20个城市5大品种钢材社会库存813万吨,同比下降206万吨,降幅21%,5大品种库存均低于去年同期。据钢铁协会统计,6月末钢铁企业钢材库存量为1338万吨,同比下降437万吨,降幅24.63%。

“今年上半年钢材价格的大幅波动,阶段性局部供应改善及市场预期向好是主要原因,期货市场各钢铁相关品种合约价格也出现大幅波动。钢材价格上涨改善了企业经营状况,缓解了行业困难,但是剧烈的波动同时也对生产经营平稳运行带来很大影响。”马国强说。

的确,中钢协数据显示,上半年会员钢铁企业实现销售收入1.29万亿元,同比下降11.93%;实现利润125.87亿元,同比增长4.27倍;亏损企业亏损额同比下降22.8%;但销售利润率为0.97%,在工业行业中仍然处于较低水平。

挑战 下半年需求侧难有大增

中钢协数据显示,2016年7月,99家大中型钢铁企业实现销售收入2220.51亿元,利润总额38.22亿元,亏损企业20家,亏损面20.2%,亏损企业亏损额为14.88亿元;1月至7月,会员钢铁企业盈亏相抵后累计实现利润163.48亿元,实现了扭亏为盈,但从分月情况看,7月份仅为38.22亿元,连续两个月环比下降,钢铁企业盈利水平仍然处于低位。

有分析认为,下半年钢铁行业仍然面临着严峻的形势。尽管在9月份杭州G20峰会限产、唐山仍有三次限产方案以及去产能组督查的背景下,下半年钢铁产量不太可能出现大幅增长,但行业供需情况或仍难有明显改善。马国强指出,下半年钢材需求仍难以增长。“虽然5月份粗钢表观消费量同比有所增长,但这只是短期波动,并不能改变长期下降的趋势。”

他表示,客观地讲,上半年市场需求并没有像市场价格反映的那样强劲。本轮的价格波动,需求改善只是原因之一,更多的因素是价格连续四年下跌,跌得太深,企业亏损严重导致普遍停产、限产而改善了供需关系。

“但从下半年需求方面看,主要下游用钢行业大多景气度不佳,如机械、造船、集装箱、家电等行业将延续上半年的下行趋势,尽管房地产和汽车行业将保持一定增长。民间投资增长不佳使投资对经济增长的拉动作用减弱,唯一增速较快的是基建投资,下半年有望继续保持较快增长。从整体来看,下游需求处于弱势。”马国强说。

从国际市场来看,据马国强介绍,未来国际环境不确定性增加,这也将影响钢铁行业的需求变动。世行6月7日最新报告又一次调低了全球经济及主要发达国家经济增长的预期,世界经济格局出现重大变化的可能性不断增加。

方向 兼并重组是重头戏

近日,中国在G20峰会上重申,将用5年时间再压减1亿至1.5亿吨粗钢产能,同时决定为解决全球钢铁产能过剩问题设定时间表。此外,G20领导人同意就全球钢铁供应过剩问题成立一个全球性论坛,回应对于全球供应过剩的担忧,将产能过剩作为一个全球经济问题进行讨论。

有业内人士表示,在上述五年目标指导下,到2020年,我国有望实现将不符合技术装备标准要求的钢铁落后产能全部淘汰,特困钢铁企业大部分扭亏脱困,僵尸企业应退尽退。

在未来中国化解过剩产能的过程中,企业兼并重组将是重中之重。中国钢铁工业协会副秘书长王颖生日前表示,钢铁工业正在落实国务院文件,切实化解过剩产能,下半年钢铁企业间兼并重组、破产整合步伐将加快。

事实上,武钢股份与宝钢股份重组已拉开此轮钢铁行业兼并重组的大幕。业内人士透露,从今年年初,国资委就分别和宝钢、武钢就合并事宜进行沟通,希望能够通过合并形成长江以南最大的钢铁集团,发挥更大的竞争优势。原计划9月份重组,现在步伐有所加快。

“宝钢和武钢重组的实施是风向标,标志着企业兼并重组进入新的阶段。”马国强说。

事实上,据业内人士透露,未来将以整合区域资源为主要方向,形成1到2家国际级别超大型钢企,4到6家区域型特大型钢企,超大和特大钢企粗钢产能占全国比重超过三分之一。

马国强强调,2016年化解过剩产能任务已经明确,下半年进入执行和核查阶段,完成化解过剩产能任务还面临着职工安置和债务处置两大难题,如何在困难时期妥善安置好职工,如何在资金紧张的情况下化解债务风险,需要做大量的工作。

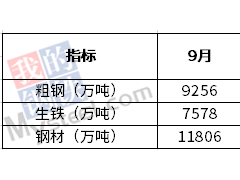

但马国强认为,化解过剩产能任务仍然十分艰巨。随着钢材价格回升,粗钢产量释放,部分停产的设备又恢复生产,粗钢日产水平逐月回升,再度加大了化解过剩产能任务的艰巨。

“同时,企业资金依然紧张。”马国强说,现阶段部分钢铁企业仍受到银行系统严控产能过剩行业信贷规模的限制,资金紧张状况有增无减,融资难、融资贵的问题没有得到有效缓解,甚至一些企业受到大额抽贷、压贷,到期贷款续贷非常困难,企业发债审核更加严格。未来钢铁企业仍需要正视资金紧张的问题,多措并举筹集资金。

在环境方面,未来钢铁企业环保约束也将明显加强,这将继续促使钢企开展新一轮的环保项目建设,京津冀、长三角、珠三角和长江经济带等地区作为大气污染物特别排放限制的地域,执行标准将更加严格。

手机版|

手机版|

关注公众号|

关注公众号|

下载手机APP

下载手机APP